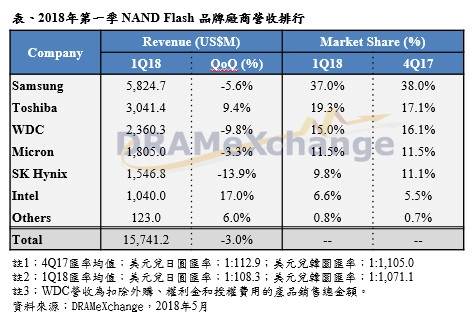

記憶體儲存研究 DRAMeXchange 表示,2018 年第一季隨著需求進入淡季循環,促使價格向下修正,第一季 NAND Flash 品牌廠營收季減 3%,第二季市場仍處於小幅供過於求的狀態,eMMC/UFS、SSD 等合約價持續下跌,但供應商希望透過更具吸引力的報價以刺激中高容量產品如 256GB SSD、128/256GB UFS 更高的位元需求成長,因此預計各供應商的營收表現仍可持穩。

展望下半年,在傳統旺季、Apple 新機備貨的需求助陣下,促使 NAND Flash 市場價格波動將回到較穩定的狀態。事實上,受先前高漲的價格衝擊,NAND Flash 需求成長壓抑近一年,目前的價格走勢有助於 OEM 在電腦、智慧型手機等新一代的產品採用更高容量產品,進而持續推動 NAND Flash 需求的穩健成長。

Samsung 第一季隨著伺服器與資料中心以及智慧型手機需求紛紛受淡季衝擊影響,Samsung 的位元出貨量出現小幅度的下跌,加上 Client 及 Enterprise SSD 等產品價格紛紛向下修正以後,第一季營收較上季衰退 5.6%,為 58.2 億美元。從產品策略來看,Samsung 期望在 SSD 價格適度修正以後,需求可望浮現,特別是筆記型電腦的 SSD 搭載率快速成長,同時在 Enterprise SSD 市場,持續維持在 PCIe 及高容量產品的高競爭力,並期望價格下降後帶動搭載容量進一步提升。在行動裝置市場,Samsung 也持續推動旗艦機型往更高容量發展。

SK Hynix 第一季由於智慧型手機淡季的衝擊,位元出貨量季減近 10%,平均銷售單價則在 eMCP 合約價的支撐下,雖僅有 1% 的季減跌幅,但整體營收為 15.5 億美元,相較前一季下跌 13.9%。SK Hynix 銷售主力落在行動裝置所搭載的 NAND Flash 及 MCP,儘管第一季智慧型手機需求下跌,但隨著中國智慧型手機將中高階機種自 64GB / 128GB 轉往 128GB / 256GB 升級,以及第二季末 Apple 備貨需求啟動,預計第二季仍將有穩定的位元出貨成長以及營收表現。後續隨著 72 層 3D-NAND 產能及良率提升後,預計其搭載 72 層 3D-NAND 的 Enterprise SSD 出貨比重今年將顯著提升。

Toshiba 第一季受到智慧型手機淡季衝擊,但東芝受惠於開始出貨 64 層 3D-NAND Flash Wafer 給各模組廠,使得整體出貨得以維持微幅上升,並且在模組廠 Wafer 備貨以及 SSD 出貨平均容量均有成長的情況下,平均銷售單價呈現近 10% 成長,整體營收來到 30.4 億美元,較上季成長 9.4%。值得一提的是,Toshiba 記憶體出售案已經於 5 月 17 日獲得中國反壟斷審查同意,並預計將於 6 月 1 日完成出售,預期出售案順利落幕將使 Fab 6 以及 Fab 7 的建設進度更上軌道,也讓 96 層以後技術研發所需的資金取得能更穩健,帶動 Toshiba 與 WD 陣營能夠繼續在 NAND Flash 市場上維持競爭優勢。

WD 第一季受到傳統淡季影響、筆記型電腦及伺服器 SSD 出貨量下降所致,WD 第一季位元出貨量季減逾 5%,而在零售業務方面,儘管多品牌策略持續奏效,但產品價格仍受 NAND Flash 供過於求以及第一季庫存調整因素影響而下降,平均銷售單價下跌近 5%,使得 WD 第一季 NAND Flash 營收為 23.6 億美元,較上季下跌 9.8%。

Micron 銷售策略轉變,逐漸將重心從原有的通路市場顆粒及 Wafer 轉以出貨自家品牌產品為重,本季在 SSD 產品的銷售成績相當亮眼,整體位元出貨也成長逾 10%,然而受通路 SSD、3D-NAND TLC Wafer 價格在第一季跌幅較顯著的影響,平均銷售單價下跌近 15%,相互抵消之下,Micron 第一季營收為 18.1 億美元,較上季衰退 3.3%。

Intel 在伺服器 SSD 持續挹注成長動能之下,第一季位元出貨量成長近 30%,平均銷售單價則因市場價格修正而下跌約10%,第一季營收達 10.4 億美元,較上季成長 17%。

Source : https://www.hkepc.com/16818